Endettement net : 1 125m EUR

(Dette nette au 30 septembre 2025)

Notation

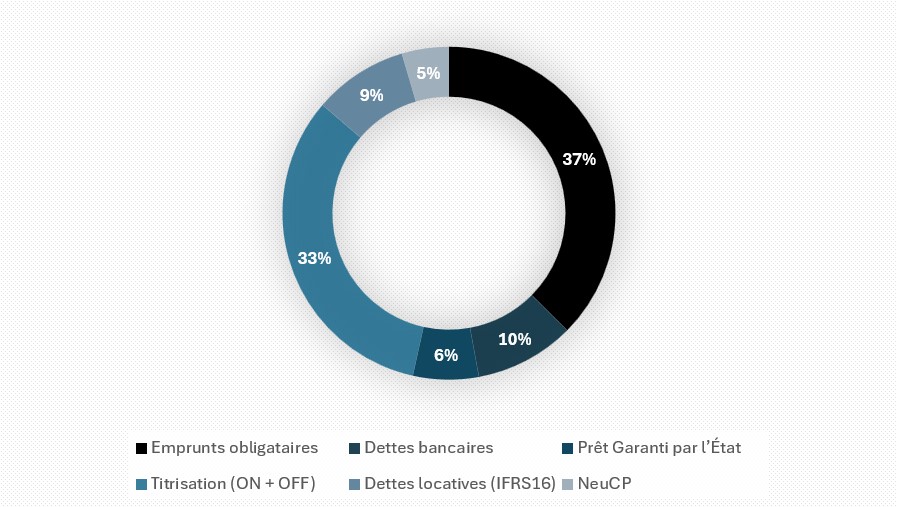

Structure de la dette

(au 30 septembre 2025)

Structure des sources de financement

Y compris dette IFRS 16 et titrisation hors bilan

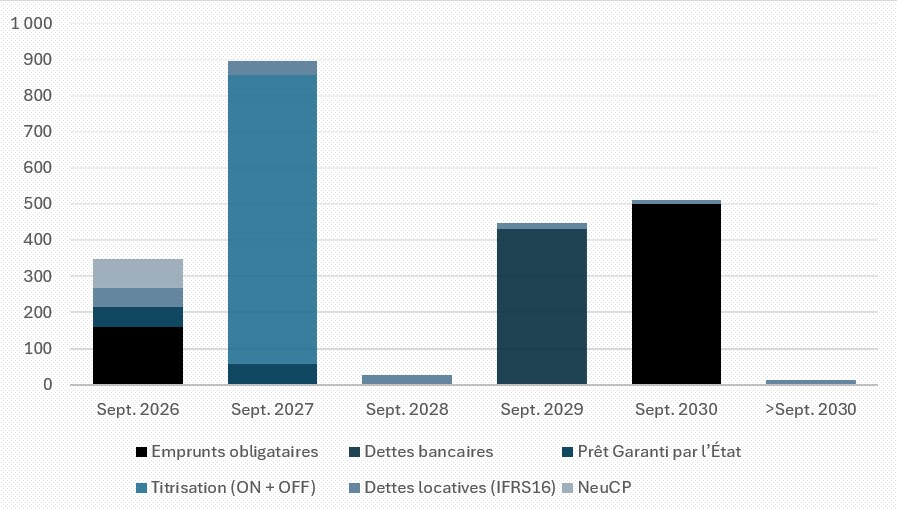

Profil de maturité de la dette

Y compris dette IFRS 16 et titrisation hors bilan

(en million d'EUR)

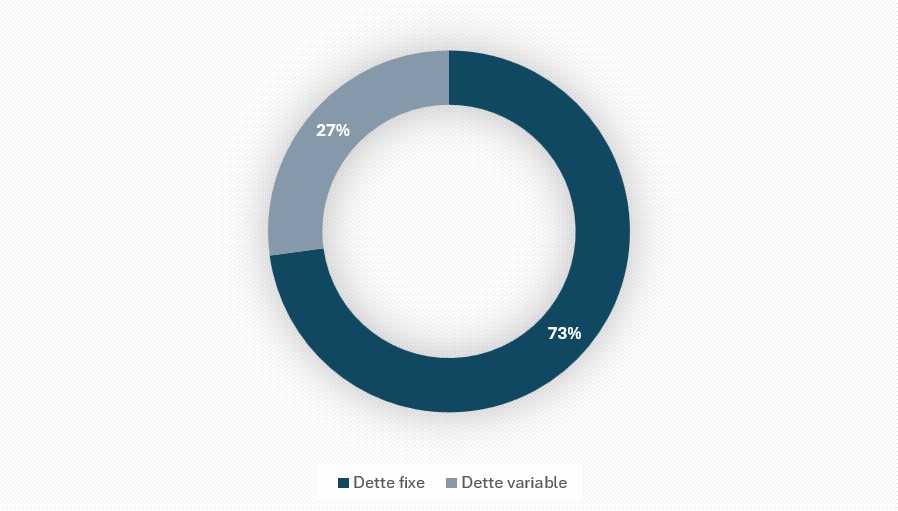

Structure de la dette par taux d’intérêt

Dette brute y compris titrisation hors bilan et hors IFRS 16, après couverture des taux d’intérêt.

Covenant financier

Covenant d’endettement- Endettement net/ EBITDA (IFRS 16) = 4.5x

(à partir du 30 septembre 2024 et au-delà)

Endettement net/EBITDA = 3.3x

(au 30 septembre 2025)

Émissions obligataires

| Code ISIN | Émission | Échéance | Montant (en million d’EUR) | Coupon |

|---|---|---|---|---|

| XS2360381730 (EN) | 8 juillet 2021 | 15 juillet 2026 | 159 | 3,75% |

| XS2980875376 (EN) | 4 février 2025 | 15 mars 2030 | 500 | 5,625% |